Подъем и падение относительной производительности

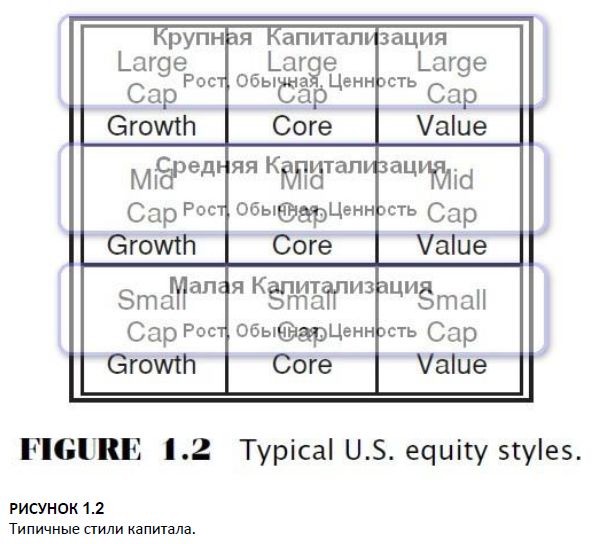

Толчок к улучшению диверсификации и прозрачности процесса, привел управляющих к развитию весьма специфических подходов в инвестировании (см. Рисунок 1.2). В свою очередь, консультанты нуждались в улучшении способов оценки того, как отдельные управляющие выполняли работу по отношению к рынку, и по отношению друг к другу. Консультанты первоначально использовали индексы широких рынков для оценки производительности. Однако, как все больше и больше начало появляться специализированных управляющих, стандарты (ориентиры) начали эволюционировать и, как и все изменения, эта эволюция становилась чрезвычайно сложной. Специализированные рыночные индексы были использованы для оценки производительности.

Категории были сформированы таким образом, чтобы управляющие могли быть сравнены друг с другом. Консультанты классифицировали управляющих активами по различным стилям, чтобы они могли более легко контролировать их деятельность, увольнять (или не нанимать их), если они не вписываются в предвзятые категории. Со временем это вынудило многих финансовых управляющих, стать высоко специализированными, ориентируясь на отдельные стили, такие как (growth) или (value), которые в свою очередь были далее разбиты на стратегии большой капитализации (large-cap), средней капитализации (mid-cap), и малой капитализации (small-cap), а также множество других вариаций.

На всем протяжении Великого Бычьего рынка, который начался в 1982 г. и был почти 20 лет, управляющие, которые пытались быть творческими и инновационными, иногда находили, что их способность повышать активы понизилась – даже, если они имели звездные записи, – потому что они больше не вписывались в пределы удобной категории.

Воспринятая институционалами необходимость сравнения производительности со сверстниками и рыночными стандартами (критериями), в результате привела к тому, что большинство сфокусировалось на относительной производительности, а не абсолютной производительности. (Короче говоря, относительная доходность имеет дело с тем, как класс активов исполняет относительно точки отсчета (ориентира) таких как S&P 500. Абсолютная доходность, говорит об абсолютной прибыли или убытке актива или портфеля, сообщенной за определенный период.)

Релятивистский подход в оценке производительности оказался благом для управляющих активами, потому что теперь они могли сосредоточиться на построении портфелей, что позволило сравняться, или выполнять незначительно лучше, чем рыночные ориентиры – вне зависимости от того, была ли производительность положительной или отрицательной.

Релятивизм представлен находкой для управляющих активами, поскольку он часто маскирует бедную абсолютную производительность управляющего активами с отрицательным доходом; пенсионный фонд все еще мог выиграть, просто опережая сверстников и ориентиры! Пока производительность измерялась на относительной основе, индустрия управления капиталом продолжала повышать значительные активы, (за которые могла бы взиматься плата). В то время как, это было не так убыточно, во время роста рынков того времени, костыль относительной производительности сделал немного, чтобы подготовить управляющих для конкурирования на менее определенных рынках, которые последовали за окончанием великого бычьего рынка в 2000 г.

Волну скоро развернет: Как только будет очевидным, что рынок больше не идет вверх, клиенты начнут требовать, чтобы их управляющие делали больше, чем просто соответствовали рынку.

|