Календарный спрэд

Стратегия календарного спрэда предполагает продажу опциона колл или пут для данной даты истечения и одновременную покупку опциона колл и пут на ту же самую цену исполнения с более длительным временем до истечения. Трейдер, по существу, держит пари, что волатильность базового опциона останется довольно постоянной. Например, рассмотрим опционы на золотые фьючерсы с ценой исполнения, равной 320 долларам. Трейдер продает ноябрьский опцион колл на золотые фьючерсы 320 за 7,80 доллара и одновременно покупает опцион колл с такой же ценой исполнения на февраль следующего года за 15,90 доллара. Степень временного ухудшения для ноябрьского короткого опциона колл больше, чем «разрушение временем» для купленного февральского длинного опциона колл.

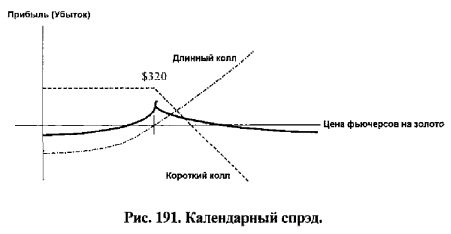

Если цена золотых фьючерсов остается поблизости от цены исполнения к моменту истечения проданного опциона колл, а купленный длинный опцион колл ликвидируется по истечении короткого опциона колл, трейдер получает максимальную прибыль. Тем не менее, если цена по истечении короткого опциона колл значительно выше или ниже цены исполнения, трейдер, как ожидается, понесет убыток. Рис. 191 иллюстрирует вознаграждение календарного спрэда для золотых фьючерсов, описанных в этом примере, и мы можем подвести итог прибыли (убытка) для такого календарного спрэда.

Трейдер по золоту ожидает, что подразумеваемая волатильность уменьшится и цены на золото в следующие три месяца будут колебаться вокруг цены исполнения в 320 долларов.

20 сентября. Продажа ноябрьского опциона колл 320 за 7,80 доллара/унция. Покупка февральского опциона колл 320 за 15,90 доллара.

Результаты:

Сценарий I: 18 ноября следующего года.

Цена золотого фьючерса равна 318 долларам за унцию. Ноябрьский опцион колл истекает, и продавец сохраняет премию в 780 долларов. Длинный опцион колл ликвидируется по цене 14,50/унция с убытком в 140 долларов.

Прибыль: $780 – $140 = $640

Сценарий II: 18 ноября, цена золотого фьючерса падает до 310 долларов за унцию.

Ноябрьский колл истекает, и продавец сохраняет премию в 780 долларов. Февральский опцион колл ликвидируется за 4,50 с убытком в 1.140 долларов на контракт.

Прибыль (убыток) для календарного спрэда: -$1.140 + $780 = -$360

Сценарий III: 18 ноября, цена золотого фьючерса повышается до 327,80 доллара за унцию.

Проданный ноябрьский опцион колл создает нулевую прибыль, поскольку продавец вынужден продавать по цене исполнения в 320 долларов. Февральский опцион колл ликвидируется за 14 долларов с убытком в 190 долларов.

Прибыль (убыток) календарного спрэда: -190 долларов.

|