Хеджирование опционами на фьючерсы по фондовым индексам

Отдельная акция или облигация или их портфель может быть хеджирован с помощью опциона на индексные фьючерсы. Комбинация спота и опциона (опциона пут), как ожидается, принесет следующее вознаграждение:

Длинная позиция по акции + Длинная позиция по опциону пут = Защитный опцион пут

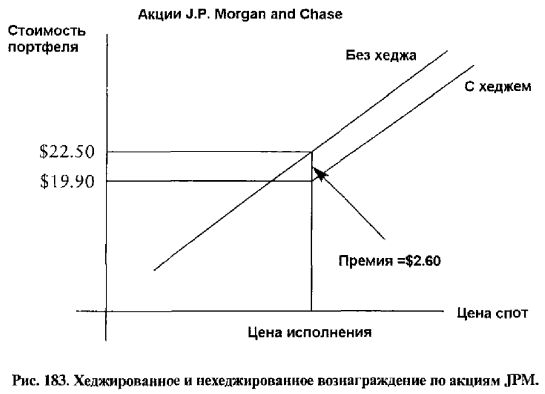

Пример: Предположим, что акция J.P.Morgan and Chase (JPM) равна 26,38 доллара по состоянию на 8 августа, а январский пут 22,50 продается за 2,60 доллара. Хеджированные и нехеджированные позиции имеют распределения, описанные ниже. Вознаграждение или ставка доходности по нехеджированному портфелю (или ценной бумаге) охватывает все распределение. Хеджированный портфель (или ценная бумага) усечен в цене исполнения минус премия. Пут обеспечивает защиту ниже цены исполнения минус премия в качестве минимального уровня. В этой области любой убыток в наличном портфеле компенсируется прибылью в опционе пут, поскольку пут будет исполнен. Тем не менее, вознаграждение по хеджированному портфелю идентично вознаграждению по нехеджированному портфелю минус стоимость защиты (обратная премия) в любых точках выше цены исполнения, где опцион пут истекает с отрицательной внутренней стоимостью. Вознаграждение по хеджированной и нехеджированной позиции для этой акции проиллюстрировано на Рис. 183.

Январский пут обеспечивает защиту ниже цены исполнения в 22,50 доллара за премию в 2,60 доллара по состоянию на 8 августа. (Инвестор получает защиту ниже 22,50 доллара). Предположим, что курс акций JPM падает до 17 долларов за акцию к концу декабря. Инвесторы, которые хеджировали свое владение акциями, как ожидается, получат прибыль в опционе, компенсирующую убытки в наличной позиции следующим образом:

$17 + 5,50 – 2,60 = $19,90

Если бы цена упала до 15 долларов за акцию, инвесторы имели бы право продать акцию по цене 22,50 минус премия в 2,60 доллара, которую они заплатили. В этом сценарии инвесторы, в конце концов, будут иметь 19,90 доллара, что в точности равно цене исполнения минус премия. Тем не менее, если цена увеличивается до 34 долларов за акцию к январю, опцион пут истекает с отрицательной внутренней стоимостью, и вознаграждения инвесторов будут равны наличной цене минус премия.

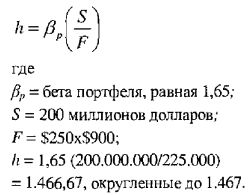

Пример: Управляющий фондом с портфелем, стоящим 200 миллионов долларов, в акциях с бетой, равной 1,65, обеспокоен падающими ценами на бирже в октябре и планирует купить опцион на индексный фьючерс S&P500 с ценой исполнения 900. Октябрьский пут котируется на уровне 47,70 доллара. Каждый опционный контракт на индексный фьючерс S&P500 на CME – на поставку стоимости, в 250 раз превышающей стоимость индекса. Управляющий портфелем должен купить 1.467 опционов пут, чтобы защитить стоимость портфеля ниже цены исполнения, равной 900, для индекса S&P500. Коэффициент хеджирования оценивается уравнением (17) как:

Стоимость покупки защиты на CME равна 250 x 47,70, или 11.925 долларов для одного октябрьского опциона пут с ценой исполнения 900. Стоимость 1.467 опционов пут равна 17,493,975 долларам. Это более 8,75% стоимости портфеля. Если S&P500 падает на 5% с данного момента до середины октября, портфель, вероятно, упадет на 1,65 x 5, или 8,25%. При принятии такого решения управляющий портфелем, вероятно, будет учитывать конкуренцию, т.е. смотреть на других управляющих портфелем. Если хеджирование является нормой в этой отрасли (то есть если ожидается, что каждый фонд роста будет хеджировать в одно время и не хеджировать в другое время), покупка некоторой защиты в течение октября может быть существенной. Тем не менее, если хеджирование не является нормой в этой конкретной отрасли, возможно, хеджирование не имеет экономического смысла, особенно когда другие не хеджированы в отношении того же самого типа риска.

Почему стоимость хеджа в этом примере так высока? Возможно, повышенная волатильность на рынке, характеризующемся пошатнувшимся доверием к Уолл-Стрит из-за различных скандалов, связанных с бухгалтерским учетом, может быть вызвана медвежьим рынком. Повышенная волатильность существенно увеличила премию опционов пут; если волатильность не спадает, продавцы защиты собираются требовать более высокие премии.

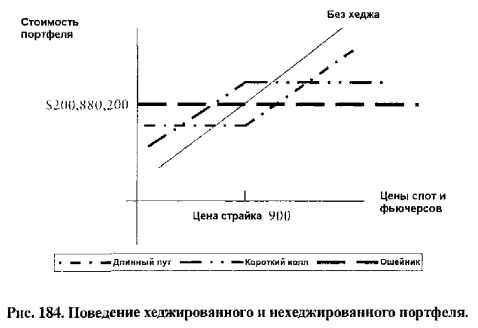

Управляющий портфелем в этом примере может финансировать покупку опционов пут, одновременно продавая опционы колл; премия, полученная за продажу опционов колл, оплачивает приобретение защиты от снижения курса. Тем не менее, продавая опционы колл, управляющий портфелем отказывается от повышающего потенциала акций в портфеле. Портфель с фиксированным максимумом и минимумом в нашем примере, учитывая, что длинные опционы пут и короткие опционы колл реализуются по цене исполнения, равной 900, как ожидается, принесет вознаграждения, почти равные нулевым «ошейникам», то есть:

Длинная акция – длинный пут + короткий колл = портфель с фиксированным максимумом и минимумом

$200.000.000 – $17.493.975 + $18.374.175 = $200.880.200

Стоимость покупки защиты от снижения курса (длинный пут), равная 47,70 доллара, более чем компенсируется продажей октябрьских опционов колл (короткие опционы колл) с ценой исполнения 900 за 50,10 доллара. Рис. 184 показывает вознаграждение различных инструментов хеджирования.

Премии, полученные за продажу 1.467 опционов колл, более чем компенсируют стоимость опционов пут на 880.200 долларов:

1.467 х $50,10 x 250 = $18.374.175

$18.374.175 – $17.493.975 = $880.200

Если в течение следующих трех месяцев рынок падает на 4 процента, ожидается, что портфель фонда в этом примере упадет на 1,65 x 4%, или 6,6 %. Убыток в портфеле будет равен 13,2 миллиона долларов. Опционы пут в этом сценарии будут активированы, чтобы обеспечить защиту от снижения курса, в то время как опционы колл истекут с отрицательной внутренней стоимостью. Индексный фьючерс S&P500, вероятно, понизится до 864, т.е. на 4 процента, приводя к прибыли в 9.000 долларов на контракт, или 13,203,000 долларов для 1.467 опционов пут. Стоимость защиты более чем компенсирована продажей опционов колл, которые истекут с чистым доходом в 880,200 долларов. Стоимость портфеля с фиксированным максимумом и минимумом, как ожидается, будет равна:

$200,000,000 – $13,200,000 (убыток в портфеле) + $13,203,000 (прибыли в опционах пут) + $880,200 (полученная премия – заплаченная премия) = $200.883.200

Стоимость портфеля с фиксированным максимумом и минимумом на 3.000 долларов больше, чем показано на Рис. 184, из-за округления контрактов к целому числу.

|