10.10. Игра по пульсу рынка

Техника игры базируется на отслеживании последовательности и числа волн, называемых пульсом, которым "живет и дышит" рынок. В этой связи существуют два различных подхода, построенные на ожиданиях того, что:

1) одни волны обладают повышенной вероятностью оказаться длиннее других; в этом случае рабочая гипотеза базируется на ожиданиях движения до расчетного уровня (игра на движениях);

2) при достижении пределов роста по пульсу вероятнее всего ожидать отката; на этом и базируется рабочая гипотеза (игра на откатах).

В обоих случаях техника игры по пульсу достаточно сходна с игрой по значимым уровням. Иными словами, торговые решения также могут приниматься на движениях, откатах (коррекциях) и "пробивах".

Но, как отмечалось выше, главная методическая трудность заключается в том, чтобы однозначно определить требуемые 3 или 5 или какое-то иное число волновых движений. Обычно пульс лучше просматривается на истории, чем в режиме реального времени. В последнем случае никогда нет полной уверенности в том, "на каком свете мы находимся", т.е. в какой по счету волне и насколько она близка к "истощению". В результате игра по истории больше похожа на подгонку под ответ, когда его знаешь заранее. В реальном рынке происходят мучительные поиски варианта в условиях неопределенности настоящего времени.

И все же перспективы этой игры не столь безнадежны. Рассмотрим ее наиболее интересные технические приемы.

Игра на движениях

В основе рабочей гипотезы здесь лежит представление, что третья волна движения как вверх, так и вниз вероятнее всего будет самой продолжительной в рамках данного пульса. Тогда естественным образом рождается рекомендация об открытии позиции только на потенциально длинных волнах.

На данном этапе мы не будем принципиально решать вопрос выбора пульса между форматами 5-3 и 3-3. Сейчас это не имеет значения. Более важным представляется отметить несколько моментов, из которых могут проистекать трудности практического применения.

Прежде всего, как уже многократно говорилось, сложной является сама интерпретация и чтение рынка в целях поиска нужных конфигураций, потому что существуют волны меньшего и большего порядка. И при этом последние, т.е. "младшие братья", замаскированы и растворены в "старших". Однако придется определяться в том, на волнах каких размеров играть, а какие диапазоны колебаний игнорировать.

Как видим, простор для субъективизма огромный. Правда, это можно назвать и по-иному, например, возможностью для творческого полета мысли трейдера.

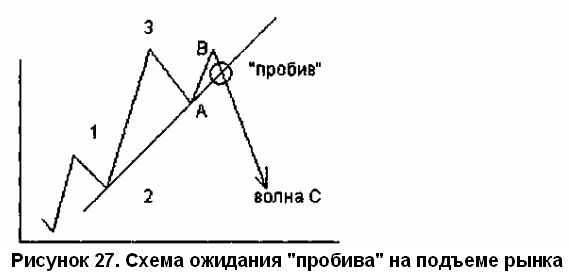

Техника игры на движении предполагает открытие позиции не после завершения отката, а когда "пробит" определенный уровень сопротивления или поддержки (который образован предыдущей волной).

Приведем подробнее схему такой игры по пульсу 3-3. Эта конфигурация по высказанным ранее соображениям симметричности представляется нам более простой для понимания и приемлемой для применения.

Итак, напомним, что означает пульс 1-2-3-А-В-С (см. рис. 26).

Волны 1, 3, А, С – это движение рынка вверх.

Волны 2, В – коррекция (откат) рынка.

Для простоты картины мы приведем только три основных правила применения этой техники, полагая, что игрок решил для себя вопрос о критериях выбора волн для расчетов.

Правило № 1.

Самыми "длинными" проявляют себя волны 3 и С, которые и необходимо "ловить". "Ловятся" они по "пробиву" (после отката) горизонтальных уровней цен, которого рынок достиг волнами 1 и А.

Правило №2.

При тенденции рынка к росту волна С может быть "уловлена" также по "пробиву" линии тренда, проходящей через минимумы волны коррекции 2 и волны движения А (т. е. линия поддержки 2-А) (см. рис. 27).

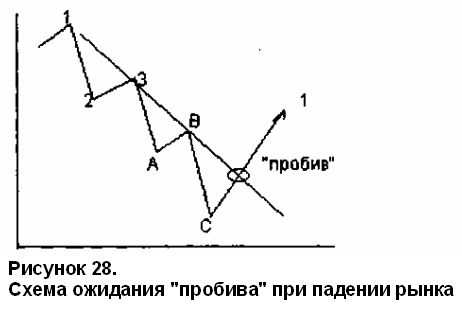

Правило № 3.

При падении рынка можно "поймать" изменение тренда и сыграть на волне 1 (следующего пульса), если она "пробьет" пинию сопротивления 3-В (см. рис. 28).

Пример по Графику 15.

Исходные данные по изменению цен в период с 6.08:

1) первая волна – рост цены с началом в точке 106,40 и завершение в 107,25;

2) откат от значения 107,25 до 106,63;

3) возобновление роста третьей волной. Порядок действий.

A. Обозначаем значимый уровень по максимуму первой волны (107,25).

Б. Формулируем рабочую гипотезу: если данный уровень будет пробит, то по Правилу №1 можно ожидать третьей волны, более продолжительной, чем первая.

B. Определяем размеры стоп-ордеров ("консервативный" подход): Stop-profit не больше длины первой волны (85 пунктов); Stop-loss – 30 пунктов.

Г. Открываем позицию после "пробива" (признак-закрытие цены над значимым уровнем) Buy – 107,26. Результат: положительный.

Игра на коррекциях

Эту технику мы можем рекомендовать для начинающих только при одном условии: если ее сочетать с уровнями, вычисленными по коэффициентам "золотого сечения".

Рассматривая общий принцип игры, изначально вновь постулируем, что игрок "знает" или определил для себя, как считать и выбирать волны, и поэтому для него не составит труда обнаружить в любой графической конфигурации нужный ему пульс (5-3 или 3-3). Главная рабочая гипотеза игры состоит из двух элементов в логической цепи "если..., то...":

1) если волна достигла предельного значения (5 или 3) и

2) если соответствующая горизонтальная линия достижения совпадает с каким-то коэффициентом "золотого сечения", то можно ожидать "отражения" (коррекции цены) от этого уровня.

На этом смелом предположении и может строиться игра.

Пример по Графику 15.

Исходные данные: "пробив" уровня 107,25 и уход цены выше (см. рис. 29). Тот факт, что третья волна оказалась самой продолжительной, убеждает нас в том, что это именно "наш" пульс (3-3), который может закончиться откатом.

Однако необходимо рассчитать точку совпадения с "золотым коэффициентом".

Получаем следующие расчетные уровни:

по Фишеру: 107,77 (для 1,618) и 108,65 (для 2,618);

по Пламмеру: 107,63 (1,618) и 108,25 (2,618).

Согласно нашей рабочей гипотезе, мы должны строить игру на откате от этих уровней. Эта задача решается постановкой соответствующих лимит-ордеров на продажу (мы не будем здесь заниматься вопросом определения стоп-ордеров, поскольку важнее рассмотреть сам принцип открытия позиции).

Результаты.

1. Первым сработал ордер на уровне 107,63, а затем – 107,77; цена на самом деле дошла до 107,80 и откатилась на 50 пунктов.

После этого рынок продолжил свой рост и можно было бы предполагать, что волна 3 еще не завершена (либо принять формат роста из большего числа волн).

2. Наконец, сработал ордер на 108,25, после чего цены достигли уровня 108,40, откуда откатились на 80 пунктов.

Как видим, в этом случае нам повезло (всегда бы так!): одно почти точное "попадание" (107,77), а "промах" в двух других составил соответственно минус 17 и 15 пунктов (что в пределах практикуемых нами Stop-loss в 30-35 пунктов, которые бы не сработали).

Читатель может подвергнуть этот метод самостоятельной проверке на любых иных графических материалах.

Экспресс-игра на откате

В заключение представления техники работы по пульсу опишем еще одну разновидность игры на откате.

Практические наблюдения показывают, что при наличии достаточного потенциала движения рост или падение цен может продолжаться и по большему, чем 5, числу волн. И чем эта цифра больше, тем реже встречается. А уж если и встретится, то после этого, вероятнее всего, последует откат.

На этом, собственно говоря, и можно строить свою игру.

Варианты могут быть различные. Например, "магическое число" 7 или цифры из ряда Фибоначчи (8,13) и т.д.

Общие условия работы:

в качестве носителей сигнала используем бар-знаки часового графика;

отслеживаем почасовой рост/падение рынка и ждем сигнала на продажу/покупку.

Рабочие определения.

А. "Ближайшими" бар-знаками будем считать такие, между которыми находится не более одного "другого" бар-знака (т.е. либо два подряд, либо через один).

Б. "Ближайшие" бар-знаки отличаются от "других" по следующим признакам.

У "ближайших" бар-знаков:

1 – максимум/минимум последующего выше/ниже максимума/минимума предыдущего;

2 – уровень закрытия последующего при возрастании выше такого же уровня предыдущего, а при падении – ниже;

За – при росте рынка, минимум последующего выше минимума предыдущего, а при падении – максимум последующего ниже предыдущего (консервативный вариант);

3б – соотношение последующего и предыдущего минимумов (при росте) или минимумов (при падении) любое (агрессивный вариант).

Все остальные бар-знаки – это "другие" (их должно быть не больше одного между двумя "ближайшими").

Пример рабочей гипотезы

После 7 "ближайших" знаков роста/падения наиболее

вероятен откат.

Порядок наблюдения: регистрируем случаи, когда возрастание/падение длится в течение 6 "ближайших" бар-знаков; и ждем возрастания до 7-го.

Правило открытия позиции

При росте лимит-ордер на продажу ставим по формуле: "максимум по 6-му бар-знаку плюс 5 пунктов".

При падении лимит-ордер на покупку ставим по формуле: "минимум по 6-му бар-знаку плюс 5 пунктов".

Очевидным недостатком этого метода является слишком незначительное число возможностей для открытия позиции (один раз в несколько месяцев). Если говорить конкретно, то на Графике 1 можно зафиксировать сигнал на открытие позиции (сигнал на продажу примерно 30 марта с откатом на 220 пунктов). А на Графике 3 (6 августа, раннее утро) рост наблюдался в течение 9 "ближайших" бар-знаков (и сработал наш Stop-loss).

Итак, на этом мы завершили введение читателя в сферу важнейших элементов игровой техники. Разумеется, рассмотрен не весь имеющийся на сегодня технический арсенал проведения торговых операций. Но для старта – вполне достаточно.

|