3.6. Курсы Bid и Offer

В торговле банков друг с другом (межбанковской торговле) банк, котирующий валюту, обычно называет курсы покупки и продажи. Курс покупки обозначается как курс Bid, курс продажи – Offer.

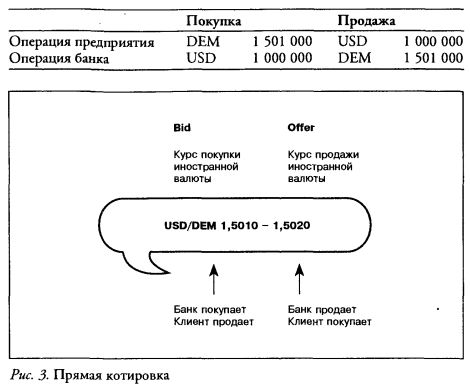

При прямой котировке курс Bid является курсом, по которому банки покупают торгуемую (иностранную) валюту и продают национальную. Курс Offer является курсом, по которому банк продает торгуемую валюту и покупает национальную. Величина, на которую курс Bid отличается от курса Offer, называется спредом.

Пример 1. Прямая котировка. Немецкое предприятие хотело бы продать 1 млн. долл. за немецкие марки; по запросу оно получило от своего банка такую котировку: USD/DEM: 1,5010–1,5020.

Банк-дилер готов за 1 долл. платить 1,5010 нем. марки; с другой стороны, он хочет при продаже 1 долл. получить 1,5020 нем. марки. Клиент, напротив, получит 1,5010 нем. марки за 1 долл. и должен заплатить 1,5020 марки за 1 долл. Он продает банку 1 млн. долл. по курсу 1,5010 и получает эквивалент стоимости в нем. марках – 1 501 000. Операции предприятия и банка представлены в таблице и на рис. 3.

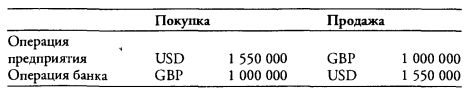

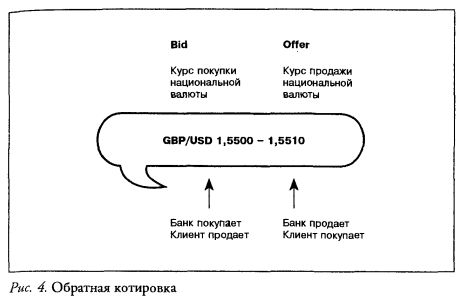

Пример 2. Обратная котировка. При обратной котировке валюты Bid является курсом, по которому банк покупает местную (торгуемую) валюту, a Offer – курсом, по которому местная валюта продается.

Британское предприятие хотело бы продать 1 млн. фунтов стерлингов за доллары; по запросу от своего банка в Англии оно получает следующий курс: GBP/USD: 1,5500 – 1,5510. По этому курсу банк покупает 1 фунт за эквивалент 1,5500 долл. и хотел бы за продажу 1 фунта получить 1,5510 долл. Предприятие может обменять 1 млн. фунтов по курсу 1,5500 и получить 1 550 000 долл. (см. таблицу и рис. 4).

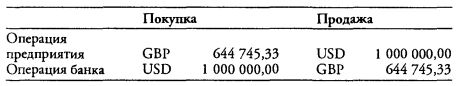

Пример 3. Обратная котировка. Британское предприятие хотело бы продать 1 млн. долл. за английские фунты стерлингов; от своего банка оно получает по запросу следующую котировку: GBP/USD: 1,5500–1,5510.

В этом случае фунт выступает как торгуемая валюта. Но предприятие хочет обменять твердую сумму валюты котировки – долларов. Точно так же валютные дилеры, которые не всегда имеют дело с валютой с обратной котировкой, затрудняются иногда ответить на вопрос: по какому курсу банк покупает доллары и продает фунты? Ответ таков: банк продает фунты и покупает доллары по курсу Offer 1,5510.

|