Приблизительный срок действия

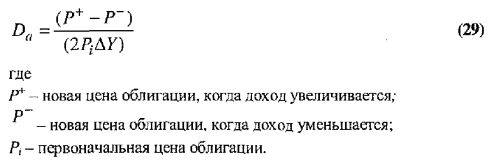

Когда изменения в доходе являются небольшими, прогнозируемая цена, основанная на сроке действия, почти соответствует фактической цене, как показано на Рис. 196. Тем не менее, ошибка прогноза увеличивается по мере того, как изменения в доходе становятся существенными. Изменения в доходе в действительности являются относительно небольшими на рынке, и приблизительный срок действия (D„) в уравнении 29 обеспечивает разумную оценку риска для облигации или портфеля облигаций:

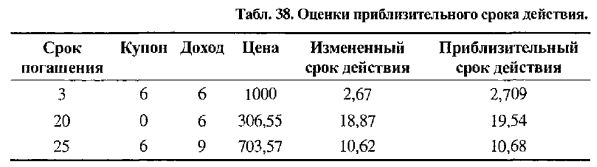

Приблизительный срок действия, оцененный с помощью уравнения 29 для облигаций из Табл. 37, показан в Табл. 38.

За исключением долгосрочной 20-летней чистой облигации с нулевым купоном, приблизительный срок действия обеспечивает разумную оценку волатильности облигации. Когда изменения дохода относительно высоки, для измерения риска облигации или портфеля облигаций может использоваться комбинация срока действия и выпуклости. Уравнение 30 определяет процентное изменение цены вследствие срока действия и выпуклости.

ΔР/Р = – (измененный срок действия) х (изменение в доходе) + 1/2(выпуклость) х (изменение в доходе)

ΔP/P= -Dp x ΔY + 1/2C x (ΔY)2

где

С – выпуклость облигации.

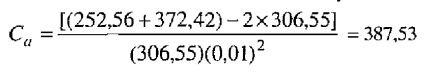

Приблизительная выпуклость (Са) определяется в уравнении 31.

Приблизительная выпуклость для 20-летней облигации с нулевым купоном при изменении в доходе на +/-100 базисных пунктов такова:

Процентное изменение цены вследствие срока действия и выпуклости в уравнении 30 для 20-летней облигации с нулевым купоном будет равно: ΔP/Р = -18,5(+/- 0,01) + 1/2(387,53)(0,01)2 = +/- 0,1851 + 0,0194 = + 0.2045, -0.1657

Фактическая выпуклость этой облигации равна 386,47. Процентные изменения цен вследствие комбинации срока действия и выпуклости равны соответственно + 0,2045 и -0,1657, что является существенным улучшением по сравнению с оценками, основанными только на сроке действия и приведенными в Табл. 36.

|