Портфельное страхование

Хеджирование портфеля акций и облигаций можно осуществить с помощью индексных фьючерсов и опционов. Управляющие портфелем могут эффективно изолировать портфель акций или облигаций от неожиданного изменения на рынке, продавая соответствующее число индексных фьючерсов для уменьшения риска снижения стоимости в течение хеджированного периода. Выбор индексного фьючерса для использования в хеджировании портфеля продиктован характером базовых акций в портфеле. Например, вначале нужно рассмотреть рискованность портфеля по сравнению с индексными фьючерсами. Коэффициент хеджирования (h) определяется как изменение в наличной цене относительно изменения во фьючерсной цене, это помогает определить количество фьючерсных контрактов, необходимых для управления рыночным риском, а также эффективность хеджа, как показано в уравнении 16.

где

β – бета базового, подвергающегося риску актива или портфеля (индекс относительной рискованности акции или портфеля акций против широкого индекса, например, индекса S&P500), который необходимо хеджировать;

S – рыночная стоимость портфеля акций;

F – рыночная стоимость одного контракта индексных фьючерсов.

Ранее, в предыдущей главе, коэффициент хеджирования был определен как корреляция спота и фьючерса, взвешенная стандартным отклонением спота и фьючерса. Преобразование из (16) в (17) является прямым и может быть легко проверено.

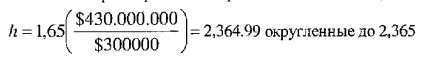

Пример: 17 июля управляющий портфелем компании NPR обеспокоен повышенной волатильностью рынка и планирует хеджировать свой портфель в 430 миллионов долларов в течение следующих трех месяцев. Бета портфеля равна 1,65. Декабрьский фьючерсный контракт на индекс S&P500 в настоящее время котируется на уровне 1.200. Стоимость каждого фьючерсного контракта в 250 раз больше стоимости индекса. Следовательно, управляющий портфелем планирует продать следующее число декабрьских фьючерсных контрактов, используя уравнение 17:

Стоимость 1 фьючерсного контракта: 250 x 1200 = 300,000 долларов

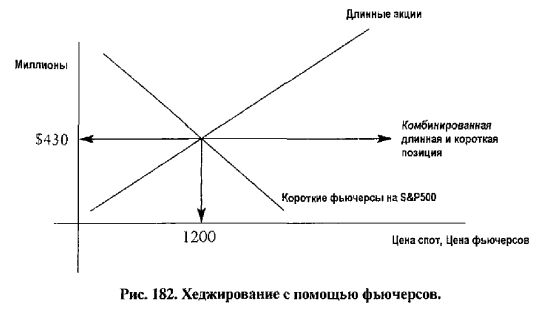

Вознаграждение по длинным и коротким позициям изображено графически на Рис. 182.

Стоимость хеджированного портфеля будет составлять 430 миллионов долларов независимо от того, в каком направлении будут двигаться цены на бирже. Например, если рынок падает на 5% в течение следующих трех месяцев, портфель NPR, как ожидается, понизится на 8,25%, потому что портфель в 1,65 раза рискованнее среднего рынка с бетой, равной единице. Потеря на рынке акций в 8,25% будет компенсирована выгодой от проданных без покрытия фьючерсов, поскольку движение спотов и фьючерсов во времени происходит в тандеме. Индексные фьючерсы S&P500, как ожидается, понизятся приблизительно настолько же, насколько понизится рынок. Рыночная стоимость портфеля падает до 394,525 миллиона долларов (убыток в 8,25%), а декабрьский индексный фьючерс S&P500 падает на 5% до 1.140. Результаты хеджа, в итоге, выглядят следующим образом:

Рынок акций (спот): 17 июля

Рыночная стоимость портфеля: 430.000.000 долларов

Фьючерсный рынок:

Цена индексного фьючерса S&P 500: 1.200

Стоимость одного контракта на CME: 250 x 1.200 = 300,000 долларов

Продаем 2.364 декабрьских фьючерса S&P500

21 октября

Рынок акций: $394.525.000

Фьючерсная цена: 1.140

Стоимость на один контракт: $285,000

Откупаем 2.365 декабрьских фьючерса

Результаты:

Рынок акций: Убыток в $35.475.000

Фьючерсный рынок: прибыль на один контракт составляет $15.000

Фьючерсная прибыль: $15.000 x 2.365 = $35.475,000

Стоимость хеджированного портфеля: Рынок наличного товара: $394.525.000 + прибыль на фьючерсном рынке, то есть: Длинная позиция + короткая позиция = $430.000.000

Стоимость хеджированного портфеля оказалась равна ровно 430 миллионов долларов, поскольку пример чисто иллюстративный, однако на практике из-за округления и транзакционных издержек такой точности достичь не удается. Итак, убыток на рынке акций был компенсирован прибылью на фьючерсном рынке, делая, таким образом, портфель невосприимчивым к рыночному риску. Тем не менее, если бы рынок испытал повышение доходности на 5% в течение следующих трех месяцев, прибыль на рынке наличного товара была бы компенсирована убытками на фьючерсных рынках.

|