10.8. Игра по движущимся средним

В качестве предварительного замечания скажем, что, представив традиционный подход к игре по средним, мы также дадим оригинальное дополнение, расширяющее возможности их применения. В частности, будет показано, как при определенных условиях позиции успешно могут открываться против классических признаков пересечения. Тем самым мы хотели бы продемонстрировать важность творческо-критического подхода к любым, даже самым широко распространенным и общепризнанным техническим приемам.

Классическая техника игры

Наиболее популярными являются средние, соответствующие 5, 7, 8, 13, 21, 26, 34 единицам масштаба конкретного графика. Классическая техника основывается на ожидании пересечений ближайших средних и открытии позиции в сторону движения наименьшей.

Но, как уже отмечалось, игра по движущимся средним, т.е. по пересечению линий, вычисленных по истории разной удаленности – довольно капризная штука. Если есть выраженный тренд, все идет хорошо, a если его нет – убытков не оберешься. В силу этого технику игры по средним принято сочетать с другими методами.

Наиболее детально техника комбинирования игры по средним с прочими подходами изложена у Пламмера, который в качестве вспомогательных признаков предлагает использовать уровни "золотого сечения". В сжатой форме техника выглядит следующим образом.

1. Ждем экстремум цены (например, достижение уровня "золотого уровня" и значения моментума).

2. Фиксируем начало отката от этого значимого уровня.

3. Отслеживаем поведение средних в таком порядке:

а) пересечение средних по 8 и 13 часам показывает направление торговой операции (покупка/продажа);

б) по расстоянию между средними по 13 и 34 часам выносится суждение о моментуме;

в) по пересечениям бар-знака в час соединения линий по 8 и 13 часам, а также по пересечению этого же бар-знака с линией по 26 часам делается вывод о целесообразности открытия позиции.

В качестве правил открытия позиции предлагаются следующие сигналы:

цены начали откат от значимого уровня;

средние на 8 и 13 пересеклись на момент закрытия часа наблюдения;

бар-знак по часу наблюдения "пробивает" точку пересечения линий 8 и 13 в направлении ожидаемого движения рынка;

тот же бар-знак пересекает линию на 26 часов в направлении торговли;

моментум подтверждает направление открытия позиции.

Читатель может опробовать изложенную технику самостоятельно на любом из 17 прилагаемых в нашей книге графиков.

Нетрадиционная техника игры по средним

Представим технику игры, которая не предполагает дополнительное применение других индикаторов. В каком-то смысле ее можно рассматривать как усовершенствованный вариант классического подхода "с точностью до наоборот". Несомненная, на наш взгляд, польза здесь в том, что на данном примере наглядно видно то, каким образом можно дорабатывать классический техарсенал по своему усмотрению.

Мы не будем описывать подробно процедуру принятия решений, поскольку она практически не отличается от уже предлагавшихся выше, а сконцентрируем свое внимание на сигналах вхождения в рынок.

Выделим два принципиально разных типа сигналов: "прямой" и "обратный".

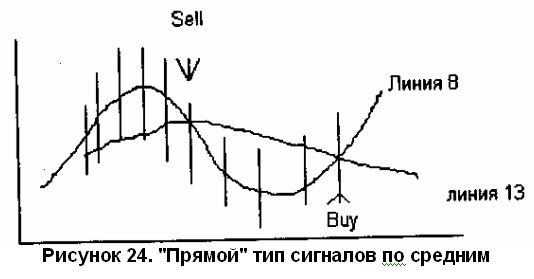

"Прямой" тип сигнала представляет собой следующие признаки (см. рис. 24):

1. Плавная волна, что означает отсутствие ускорений и разрывов при изменении направления движения цен. Практически это выглядит на графике как "пробитие" бар-знаками ближайшей по истории линии в период смены направления движения цен, включая точку пересечения самих средних.

2. Пересечение двух средних линий.

Здесь, как и у Пламмера, предлагается использовать движущиеся средние по 8 и 13 единицам масштаба (числа Фибоначчи) (см. прилагаемые графики). Позиция открывается по цене на закрытие часа в направлении "пробива" линией 8 линии 13, т.е. в соответствии с движением рынка.

Как видно, "прямой" тип сигнала почти совпадает с классическим подходом. Наше уточнение только в том, чтобы бар-знаки "пробивали" среднюю на 8 часов в течение всего времени разворота.

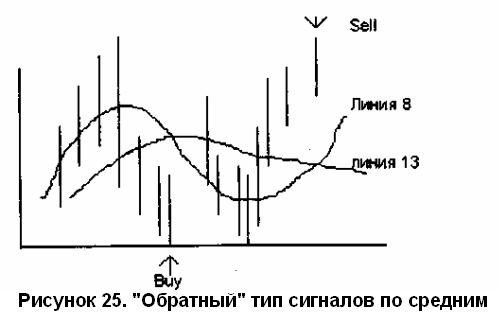

"Обратный" тип сигнала (см. рис. 25).

Изменение направления движения происходит при следующих характеристиках:

а) изменение направления движения цены происходит с таким ускорением, что линия ближайшего среднего остается "чистой", т.е. "непробитой";

б) новое направление движения цены сохраняется до момента пересечения линии средних по 8 и 13 единицам масштаба времени.

Позиция открывается на пересечении упомянутых средних, но в направлении, обратном тому, что следует из "пробива" линией 8 линии 13, т.е. против движения рынка. В качестве надежного способа ассоциативного запоминания существенного различия между "прямым" и "обратным" сигналами мы пользуемся следующей аналогией.

Если разворот линии 8 часов представить как поверхность головы, то:

"прямой" сигнал ассоциируется с "волосатой головой";

"обратный" сигнал ассоциируется с "полулысой головой".

Рассмотрим пример применения этой техники по часовому Графику 15.

Показательным представляется "обратный лысый сигнал", генерированный 2 августа. После максимума 107,50 цены упали с ускорением и при пересечении линий 8 и 13 достигли минимума 106,60. Тем самым были выполнены условия открытия позиции. Цена после этого выросла до 107,15 (т.е. на 45 пунктов с учетом 10 пунктов спрэда), и наш традиционный Stop-profit сработал бы.

Схожая ситуация сложилась и 7.08. От максимума 107,25 цена упала с ускорением до отметки 106,65, выдав "обратный" сигнал на открытие позиции. После этого цена выросла в общей сложности до 108,40 (9.08), т.е. более чем на 35 пунктов.

В тот же день возникла еще такая же конфигурация: после минимума 106,65 цена с ускорением ушла вверх и произвела "обратный сигнал" через несколько часов на уровне 107,25. Но в итоге рост цен продолжился и сработал бы на Stop-loss с убытком 30 пунктов.

Пример срабатывания "прямого" сигнала – 9.08. После максимума 108,40 цена плавно пошла вниз. "Прямой волосатый" сигнал на открытие позиции возник на отметке 108,15, после чего падение продолжалось до 107,85 и мы получили бы по Stop-profit свои 35 пунктов.

У читателя есть возможность продолжить упражнение на других графиках.

|