Дневник трейдера: 21 августа 2002 года

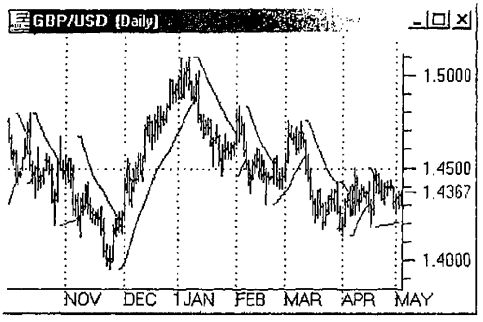

На часовом графике GPB/USD от 21 августа 2002 года из моего дневника хорошо видно, как индикатор ADX в 13:20 показывает смену трэнда (пересечение кривых +DM и -DM с последующим явным расхождением), которая в 13:40 подтверждается явным уходом вверх линии самого индикатора.

Я открыл сделку на продажу доллара по 1,5239 в 13:40 и закрыл ее покупкой по 1,5306 в 15:10, когда ADX показал стремительное изменение направления.

Прибыль составила 67 пунктов или $1340 за полтора часа (за 2 контракта).

Divergence (расхождение)

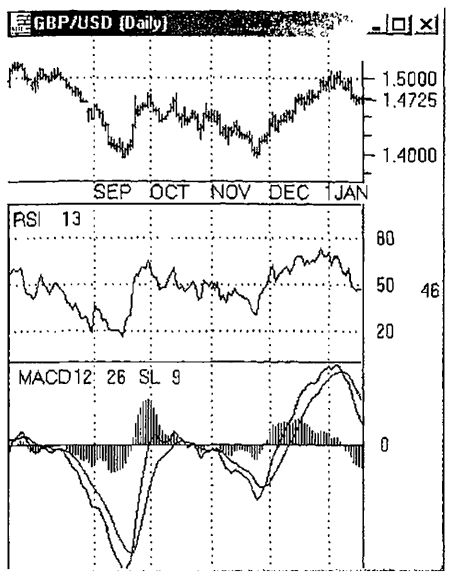

Дивергенцией называется ситуация, когда направление движения цены и технических индикаторов не совпадает. Чаще всего она проявляется при достижении индикатором зоны перекупленности или перепроданности (80;20). При анализе отрицательный знак можно не учитывать.

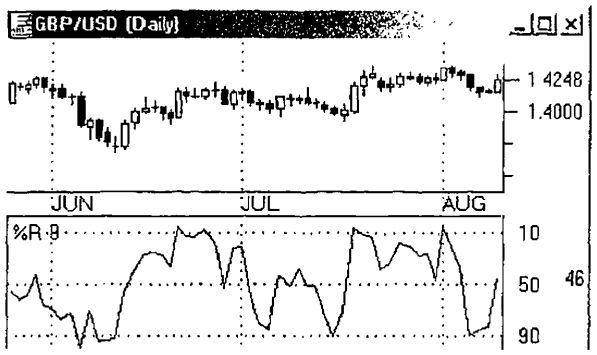

Значения индикатора в диапазоне от 80 до 100% указывает на состояние перепроданности. Значения в диапазоне от 0 до 20% свидетельствует о том, что рынок перекуплен.

При построении графиков %R можно использовать различные периоды (количество бар) или использовать периоды, представленные в ADC Charts (5, 9, 14) одновременно.

В ADC Charts по умолчанию представлены одновременно три графика. Темп с периодами 5, 9 и 14, значения которых, руководствуясь Help программы, Вы можете изменять по своему усмотрению.

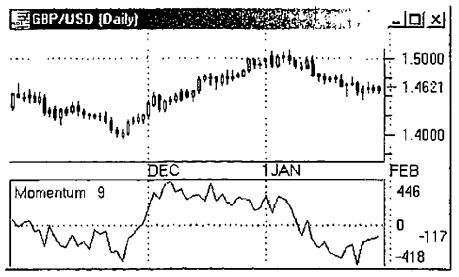

Сигнал к покупке возникает, если индикатор образует впадину и начинает расти, а сигнал к продаже – когда он достигает пика и поворачивает вниз. Для более точного определения моментов разворота индикатора можно использовать его 9-ти периодное скользящее среднее.

Приближение рынка к вершине сопровождается резким скачком индикатора темпа. Затем он начинает падать, в то время как цены продолжают расти или движутся горизонтально. В некоторых случаях образуются расхождения между индикатором и ценами.

При использовании Момента могут возникнуть проблемы, связанные с тем, что трейдеру предлагается самому определить, какова степень перекупленности или перепроданности данного рынка. Самое простое, что можно применить, это оценить относительность текущей ситуации путем ее сравнения с другими историческими данными и установить степень нелинейности экстремумов. Чем меньшее число дней используется при вычислении экстремума, тем больше на величину «Момента» влияют кратковременные флуктуации цены, и наоборот.

Сигналы «Момента», получаемые при пересечении нулевой линии, справедливы всегда. Однако ими следует руководствоваться, только если они соответствуют текущему тренду.

Parabolic SAR (Параболическая система SAR)

Индикатор система Параболик (Parabolic Time Price System (РТР)) успешно применяется на финансовых рынках со второй половины семидесятых годов нашего столетия. Его создателем является Уэллес Уилдер (Welles J. Wilder). Иногда этот индикатор еще называют «Stop & Revers».

Этот индикатор также относят к трендовым индикаторам. Он представляет собой линию, очень похожую на параболу (откуда собственно и само название индикатора), которая накладывается на график цены и по их (параболику и графику курса) взаимному расположению делаются соответствующие выводы о состоянии рынка и перспективах его развития.

При анализе рынка с помощью системы параболик обычно рекомендуют акцентировать свое внимание на следующем: – необходимо отслеживать направление движения параболика и держать открытыми позиции на рынке только в направлении этого движения (движение вверх, когда график цены располагается над параболиком, подтверждает бычий характер рынка; движение параболика вниз, когда график цены располагается под линией параболика, свидетельствует о медвежьем характере рынка).

В ADC Charts, по умолчанию, строится две параболических системы SAR с периодами 2–2–20 и 1–1–10, сравнение работы которых позволяет более точно определить основной тренд и выявить моменты закрытия открытых ранее позиций в период разворота тренда.

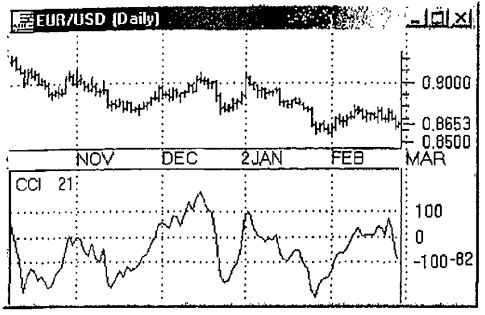

CCI – Commodity Channel Index (Индекс товарного канала)

Индекс товарного канала CCI измеряет отклонение цены от ее среднестатистической цены. CCI применим к любому финансовому инструменту, а не только к FOREX. CCI обычно колеблется в диапазоне (+ -) 100. Значения выше +100 говорят о состоянии перекупленности, а значения –100 – о состоянии перепроданности.

Индекс товарного канала (Commodity Channel Index (CCI)) был разработан Дональдом Ламбертом (Donald Lambert) в конце 1980 г. Этот индикатор лучше всего зарекомендовал себя на сезонном и циклическом рынках. Он сравнивает текущую рыночную цену со значением скользящей средней выбранного периода n, причем выбранная длительность скользящей средней должна (по возможности) копировать цикличность рынка. Для этого достаточно воспользоваться графическим отображением CCI программы ADC Charts с периодами 5, 9, 14, либо ввести собственные значения, руководствуясь Help программы.

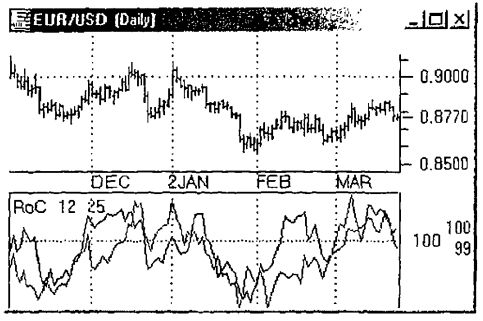

ROC – Price Rate-of-Change (Скорость изменения цены)

ROC является второй версией осциллятора «Момент». Разница между ними состоит в том, что формула для вычисления ROC содержит не вычитание, а деление самой давней цены закрытия за выбранный промежуток времени на текущую цену закрытия.

ROC измеряет величину ценового изменения за определенный период. Если цены растут, Roc также растет; если цены падают, ROC падает вместе с ним.

Наиболее распространены 12 и 25 дневные ROC, которые применяются для краткосрочной и среднесрочной торговли. В ADC Charts для графиков ROC, по умолчанию, используются периоды 5, 9, 14, значения которых также можно изменять. Чем выше ROC, тем более перекуплен рынок, чем ниже ROC, тем выше вероятность подъема.

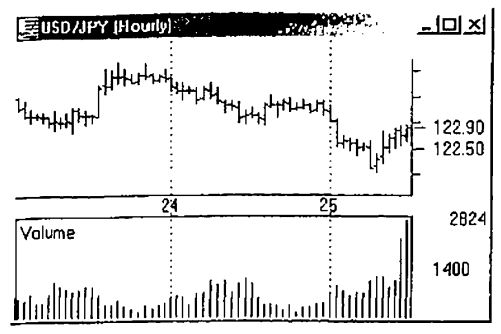

Volume (объем)

Объем – это количество контрактов, по которым совершались торговые операции за некоторый период времени. По динамике объема можно судить о значимости и силе ценового движения.

Низкий уровень объема свидетельствует о неопределенности ожиданий участником рынка, который характерен для периодов консолидации (когда цены движутся в горизонтальном торговом коридоре).

Высокий объем характерен для рыночных вершин, когда большинство участников рынка уверены в продолжении роста цен. Высокий объем наблюдается в начале новой тенденции (когда цены вырываются из торгового коридора).

С помощью анализа объема можно определить устойчивость существующей тенденции, поэтому, оптимальнее всего, этот индикатор использовать с фигурами продолжения или разворота тренда, рассмотренными ранее.

Несмотря на важность этого индикатора, не следует забывать, что для FOREX не существует четкого расчетного объема, поскольку в реалии под объемом понимается количество сделок, а они могут иметь различный вес. Например, сделка на 1000 000 долларов и сделка на 1000 долларов будут рассмотрены как две сделки вне зависимости денежной массы. Таким образом, индикаторы объема для рынка валют могут служить не более чем ориентиром.

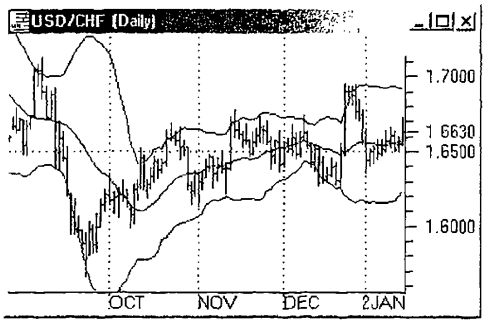

Bollinger – Bollinger Bands (Полосы Боллинджера)

Полосы Боллинджера образуются тремя скользящими средними.

Границы Полос Боллинджера строятся на расстояниях равных определенному числу стандартных отклонений. В ADC Charts, по умолчанию, используется период в 20 бар, который, Вы можете изменять по своему усмотрению. Полосы сами регулируют свою ширину: она увеличивается, когда рынок неустойчив, и уменьшается в более стабильные периоды.

• Резкие изменения цен обычно происходят после сужения полосы, соответствующего снижению волатильности.

• Если цены выходят за пределы полосы следует ожидать продолжения текущей тенденции.

• Если за пиками и впадинами за пределами полосы следуют пики и впадины внутри полосы, возможен разворот тенденции.

• Движение цен, начавшееся от одной из границ полосы,

обычно достигает противоположной границы.

Многочисленные исследования этого индикатора на внутридневных интервалах рынка FOREX показали, что в большинстве случаев за линию Боллинджера «высовываются» не более четырех баров подряд, затем следует откат. Поэтому, при окончании формирования четвертого бара, которые подряд пробивают линию Боллинджера, можно открывать позицию даже против тренда, если есть как минимум два других подтверждения этому действию.

Всего существует более 200 индикаторов, которые трейдер может использовать в своей работе. Нет никакой возможности описывать их все в одной книге, и ни один трейдер в мире не использует для анализа все возможные индикаторы. Существует много книг по техническому анализу, и если вы почувствуете потребность в углубленном изучении этой науки, то обязательно воспользуйтесь специальной литературой, например книгами Луки или Мэрфи.

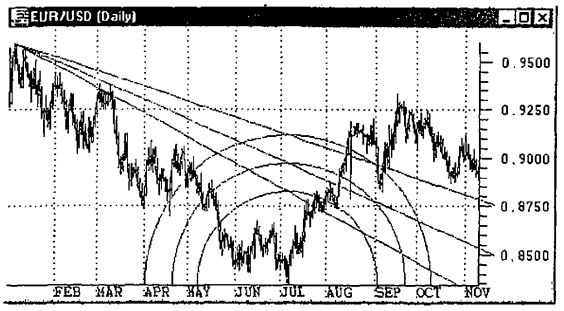

Fibonacci Studies (Инструменты Фибоначчи)

Общий принцип интерпретации инструментов Фибоначчи состоит в том, что при приближении цены к построенным с их помощью линиям следует ожидать изменений в развитии тенденции.

С одной стороны все довольно просто, с другой стороны – нет. Неплохо бы было дополнительно прочитать курс по Фишеру. Этой теме посвящена целая книга, что я могу к этому добавить.

В программе ADC Charts заложены наиболее часто используемые коэффициенты Фибоначчи. Пользуясь Help программы, Вы можете самостоятельно пользоваться этими инструментами.

Инструменты Фибоначчи рассматриваются как потенциальные уровни поддержки и сопротивления при работе с волновой теорией Эллиота.

|