7.8. Опционы с нулевой стоимостью

Предприятиям, желающим застраховать курсовые риски с помощью опциона, банки нередко предлагают различные комбинации стандартных опционов. Покупка опциона обязывает владельца платить премию, но если он одновременно продает опцион, то получает премию от покупателя. Выбирая цену исполнения, он, с одной стороны, страхуется от курсовых потерь (покупка опциона), с другой стороны, ограничивает прибыль (продажа опциона).

Предприятия являются в основном покупателями опционов, банки выступают в качестве и покупателей, и продавцов. Многие предприятия, рассматривающие покупку опциона как альтернативу форвардной валютной сделке, сталкиваются с дополнительной проблемой: величиной предварительно выплачиваемой премии. Предприятие – покупатель опциона хочет покрыть свои валютные риски, использовать благоприятное для него изменение курсов и одновременно уплатить возможно меньшую премию или даже не платить ее совсем. Покупка опциона в комбинации с продажей имеет наименование опционы с нулевой стоимостью (zero-cost options).

Такая комбинация опционов, с одной стороны, страхует покупателя от курсовых потерь, но, с другой стороны, при благоприятном для предприятия изменении курса не дает возможности, как при обычной покупке опциона, получить неограниченную прибыль, сопровождаемую, конечно, расходами на выплату премии.

На практике редко удается выровнять уплаченную и полученную премии, но премиальные расходы можно снизить до минимума. Принцип использования опционов с нулевой стоимостью рассматривается далее на примере; при этом премии при покупке и продаже для упрощения представлены равными.

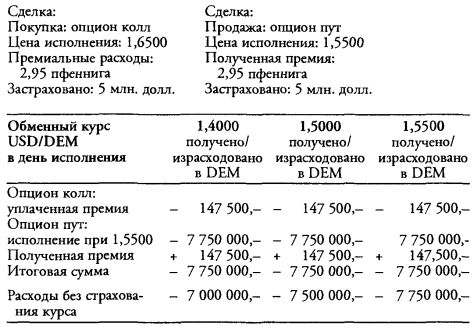

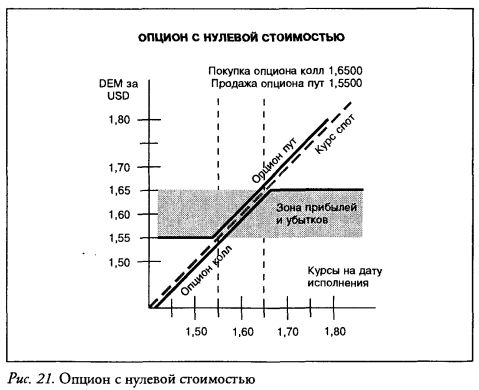

Пример. Немецкий импортер хотел бы застраховать расчетную сумму в 5 млн. долл., которую он должен уплатить через некоторое время. В основу его калькуляции заложен курс USD/DEM 1,6500. На этом уровне он и намерен застраховаться от повышения курса. Хотя альтернативный форвардный курс, составляющий 1,5900, для импортера уже выгоднее, чем заложенный в калькуляции, он рассчитывает при дальнейшем снижении курса получить прибыль и решается использовать опционы с нулевой стоимостью.

Импортер покупает опционы колл на сумму, эквивалентную 5 млн. долл. по цене исполнения 1,6500, и продает опционы пут на такую же сумму по цене исполнения 1,5500. Премия опционов колл составляет 2,95 пфеннига, но она возвращается при продаже опционов пут.

Покупка опционов страхует импортера от роста обменного курса выше 1,6500; продажа опционов ограничивает его шансы на прибыль при падении курса ниже 1,5500.

При падающем обменном курсе импортер может получить прибыль только при цене исполнения опциона пут 1,5500. Он откажется от опциона колл, если владелец опциона пут предъявит свои права на продажу по курсу 1,5500. Импортер получит 5 млн. долл. за согласованный эквивалент в 7 750 000 марок. При падении обменного курса ниже 1,5500 импортеру было бы выгоднее не страховать свою сделку.

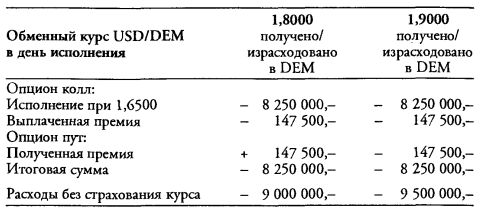

Если обменный курс возрастет выше 1,6500, то импортер реализует свое право на покупку долларов за марки по курсу 1,6500. Владелец опциона пут, потерявшего свою ценность, продаст доллары на свободном рынке. Импортер должен будет в этом случае израсходовать 8 250 000 марок на покупку 5 млн. долл., но он защищен от больших курсовых потерь.

Приведенный пример в полной мере разъясняет, что заключение опциона с нулевой стоимостью хотя и лимитирует возможную прибыль, но в то же время защищает от курсовых потерь. Премиальные расходы сводятся к минимуму или полностью исключаются.

Ограничение прибылей и убытков посредством опциона с нулевой стоимостью по цене исполнения между 1,5500 и 1,6500 показано на рис. 21.

|