Сетапы гармонических моделей

Уже неоднократно говорилось, что сетапы гармонических моделей, представляют собой одну из базовых конструкций, лежащей в основе гармонической структуры, с возможными вложениями внутри. В этом разделе, мы с вами будем уделять внимание преимущественно базовой конструкции Z, и ее производным, которыми, как мы помним, являются конфигурации – Z(x), и Z(z).

Необходимо научиться находить и выделять ядра гармонических моделей, прежде всего для того, чтобы в дальнейшем с помощью них, можно было быстро определить название всей модели, или, в случае субъективной интерпретации, постараться выделить ее среди всех возможных вариантов. Для этого, стоит отметить особенность всех сетапов – это их большие размеры. Они гораздо больше внешних вложений, и могут занимать до трети всей конструкции.

Модель Z

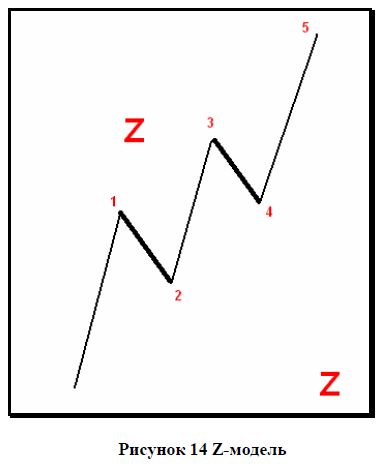

Первый сетап, который мы рассмотрим, – будет базовая конструкция Z. Исходя из предыдущего материала, мы знаем, что модель Z представляет собой пяти волновую модель, которая лежит в основе огромного количества импульсивных волновых образований, имеющих сложную конструкцию.

Эта модель, одна из центральных структур волнового анализа. Так же мы знаем, что эта пяти волновая формация, с точки зрения «матрицы импульсивных структур», является ничем иным, как обычным Z – сетапом с нулевыми (пустыми) вложениями в начале, середине и конце формации.

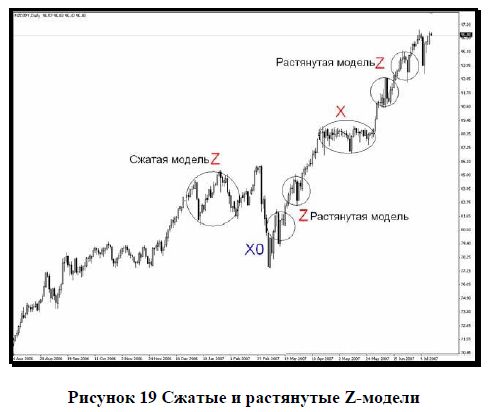

Тем не менее, на графиках цен, не так уж часто встречаются «чистые» Z-модели без каких либо дополнительных вложений. Как уже упоминалось, центральный элемент этого паттерна, напоминает одну из букв латинского алфавита, а именно "Z" или "S", лежащую на боку. Это определение поможет вам в самом начале практического пути, освоить поиск данной конструкции на графиках цен. Естественно, сначала это лучше проводить на исторических графиках, для того чтобы освоить методику процесса, и лишь затем, переходить к работе в режиме on-line. Возвращаясь к модели, отмечу, что в процессе торговли, я замечал различные варианты этой формации, в том числе случаи, где центральная структура может иметь различные формы: растянутую или, наоборот, сжатую. В постулатах теории «ГВТ» я упоминал этот факт, что во время различных экономических циклов могут происходить удлинения, либо сжатия гармонических структур, приводя к асимметрии и непропорциональности развития всей модели в целом.

Такой фактор усложняет как саму модель, так и снижает качество прогнозирования с помощью гармонического волнового анализа. Давайте рассмотрим эти особенности. Сжатая модель Z очень часто может быть определена как обычный Х-зигзаг, так как она, по своим размерам и параметрам, очень часто схожа с этой моделью. Иной раз, кажется, что перед тобой обычная техническая фигура продолжения тренда, которая может быть флажком, прямоугольником и т.д.

Однако если взглянуть внимательно на саму фигуру, которую, я обычно выделяю эллипсом или кружком, то можно заметить ее разбиение на две, а не на одну, как должно быть, внутреннюю коррекционную волну.

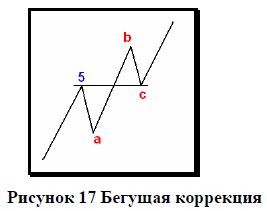

Дело усложняется еще и тем, что встречается такая ситуация весьма часто на графиках, и порой, даже не знаешь, как трактовать подобный случай. Настолько пяти волновая формация напоминает трех волновой зигзаг. Поэтому, я решил обратиться за «советом» к классической волновой теории Эллиотта, чтобы узнать, что она скажет на счет подобного случая. Оказалось, что все-таки существует, ценовая конструкция, называемая «бегущей коррекцией» (из области плоских волн или «flats»), структура которой, очень близка по форме и содержанию к тому, что мы видим на графиках. Обратите внимание на представленный схематический рисунок (17), который одновременно может являться и сжатой моделью Z, и, тем не менее, вполне представлять собой «бегущую коррекцию». Скорее всего, именно по этой причине, волны центрального паттерна (Z) расположены так близко друг к другу.

Что же касается растянутой Z – модели, то она очень часто выступает в качестве базы для формирования дальнейшего ценового вложения. Именно у растянутых Z-моделей имеется максимальная вероятность, формирования как внутреннего, так и внешних вложений. Как бы странно это не звучало, но с технической и волновой точек зрения – это действительно так. Поэтому, в процессе отслеживания гармонических моделей, обязательно обращайте внимание на то, насколько удлиненными оказываются импульсивные волны. Ведь именно они являются теми местами, где в последствии должны формироваться вложения. Эта информация поможет вам определить, насколько много существует желающих присоединиться к действующему тренду.

Посудите сами, если модель имеет скромные размеры, то, согласно традиционному техническому анализу, она имеет небольшой потенциал для своего дальнейшего развития. Но чем больше желающих присоединиться, тем дольше время, которое просуществует действующий тренд.

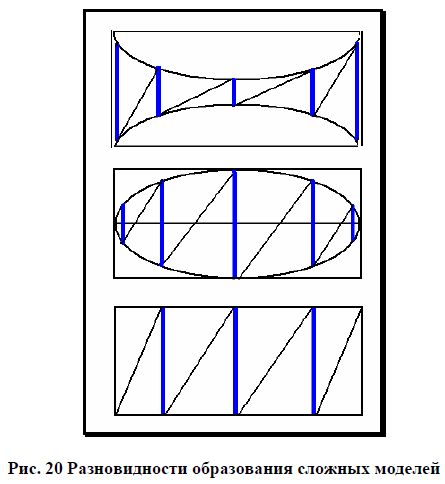

Во время формирования сложных моделей возможно образование нескольких сценариев развития событий. Сложная модель может выстраиваться по принципу вогнутости, либо по принципу выпуклости, либо вообще формироваться в параллельном канале. На практике замечено, что большинство коррекционных моделей развивается в конструкции с выпуклой структурой, в то время как, импульсивные Z – сетапы, преимущественно образуются в форме вогнутой модели.

Таким образом, в зависимости от того, по какому из сценариев происходит развитие сетапа, возникает возможность строить предпосылки о принадлежности формации к той или иной группе моделей, а так же прогнозировать дальнейшее поведение цены.

Как уже говорилось, иногда формирование структуры происходит по третьему, более редкому варианту – в виде параллельного канала. В этом случае порядок моделей исчезает, вложения обезличиваются, и многие, уже знакомые нам конструкции, становятся трудноразличимыми и не поддающимися идентификации. На самом деле, это не совсем так, хотя трудности, конечно, и существуют, но, тем не менее, проблему можно решить, если воспользоваться методикой подсчета волн, проведя эквивалентные преобразования. Но об этом позже.

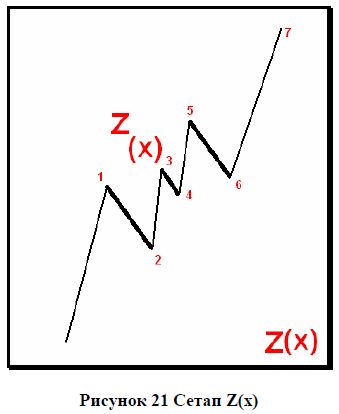

Модель Z(x)

Вторая по счету, разновидность гармонических сетапов, представляет собой модель Z(x). Запись данной гармонической структуры показывает, что в основе ее конструкции лежит обычная пяти волновая Z формация, с внутренним вложением в виде х – зигзага.

Еще одной ее особенностью, является тот факт, что эта конструкция достаточно часто встречается на графиках цен, и представляет собой, по сути, полную противоположность коррекционной формации хХх.

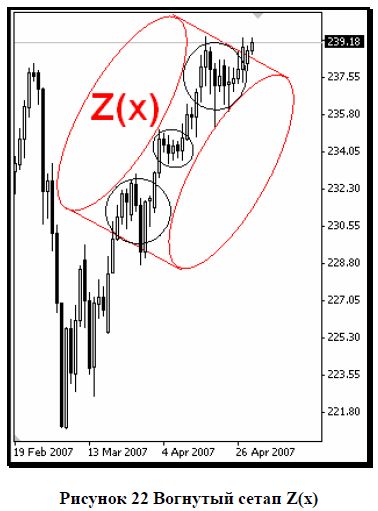

(Так как количество волн у них совпадает, а разница лишь в том, что одна модель имеет вогнутую форму, а другая модель – выпуклую форму). Посмотрите на рисунок, где на дневном графике GBPJPY сформировалось ядро Z(x) в виде вогнутой модели развития. Такой факт развития рыночной ситуации позволяет сделать вывод о том, что цена, скорее всего, и дальше будет продолжать свое восходящее движение.

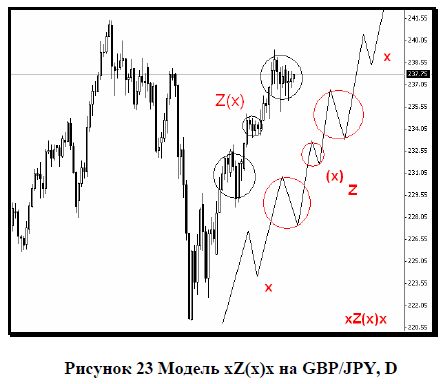

Тем не менее, стоит отметить, что в чистом виде модель Z(x) встречается, не так часто, как хотелось бы, и в основном, перерастает в более сложную формацию xZ(x)x, которая представляет собой вариант удлинения импульсивной конструкции Z(x).

Характерным примером этого случая, является апрельская ситуация 2007 года, когда на дневных графиках GBP/JPY, CHF/JPY была сформирована соответствующая модель, предсказывающая среднесрочный рост этих активов, который в дальнейшем полностью подтвердился.

Модель Z(z)

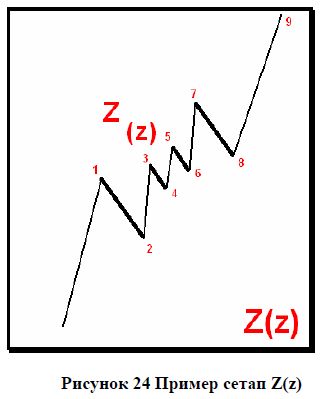

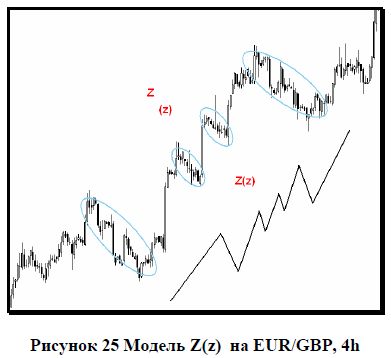

Последняя, самая редкая разновидность сетапов, которую мне удалось несколько раз встречать на графиках цен, представляет собой симметричную, девяти волновую конструкцию Z(z). Если приглядеться внимательней, то эта формация будет напоминать собой подобие «картинки с бесконечностью»... Z, у которой внутри расположена меньшая z, и так далее, до бесконечности, как в сторону уменьшения порядка волн, так и, наоборот, в сторону увеличения. Это и есть, один из примеров фрактальности финансовых рынков. Другой особенностью формирования данной модели, является тот факт, что сама по себе, она встречается достаточно редко.

Если, например, модели хХх или xZx встречаются практически повсеместно, то эту формацию мне с трудом удалось отыскать на графиках цен. Более того, как и в случае с предыдущим сетапом Z(x), нашел я ее, даже не в «чистом виде», а в виде центрального сетапа более сложного, неправильного образования – zZ(z)x на 4-х часовом графике EUR/GBP.

Ранее, я уже упоминал о возможности эквивалентного преобразования гармонических моделей, в случае их неоднозначной интерпретации.

Так, например, все модели третьего и более высоких порядков, практически всегда можно преобразовать в модели второго порядка, описание которых у нас уже имеется. Как-то, мы с вами рассматривали модель третьего порядка хХХХх, так вот, если провести ее преобразование, то данная формация легко может быть трансформирована в модель второго порядка – zXz. Плавное условие здесь, чтобы совпадало совокупное количество волн, ну и, конечно же, структура ядра.

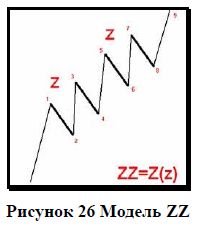

Продолжая рассматривать тематику преобразования гармонических моделей, стоит упомянуть и о частой формации ZZ, которая по количеству волн напоминает рассмотренную нами модель Z(z).

По структуре, отличие только в расположении последней волны. Последняя Z – модель, оказывается как бы вывернутой, наизнанку. Исходя из этого, можно получить следующие равенства: ZZ = Z(z) = Z(x)x.

Если с конструкцией ZZ все понятно (они образуются в условиях параллельных каналов), то неправильная конфигурация Z(x)x наводит на некоторые размышления. Хотя на самом деле, все объясняется довольно просто, и никаких сомнений быть не может.

Ответ прост, модель Z(x)x – это несимметричная, а соответственно и не правильная модель. Теория «ГВТ» базируется на утверждении о том, что все гармонические образования должны быть симметричными и пропорциональными, а значит, возникает необходимость преобразовать формацию к соответствующему, правильному типу структур.

Согласно количеству волн, и форме сетапа, наиболее подходящим вариантом получается модель Z(z). Таким образом, мы с вами изучили информацию о том, как формируются гармонические сетапы, представляющие собой ядра волновых формаций, и теперь пришла пора двигаться дальше, для того, чтобы изучить особенности формирования импульсивных волновых моделей.

Этот материал будет особенно важным для тех людей, кто еще не успел до конца освоить методику выявления и обозначения гармонических структур, но тем не мене, весьма заинтересован в приобретении этих навыков.

|